前回はざっくり「開業届」を書いて見ました。

(前回の記事はこちら)

今回は、開業届とセットで提出した方がいいですよと話した

「青色申告申請書」の書き方を書いてみます。

もちろん、「ざっくり」です。

青色申告とは

ところで、そもそも青色申告とは、、、

フリーランスや個人事業主、サラリーマンでも副業をしている人などは所得税を算出するために「確定申告」をしなくてはなりません。

そして、確定申告には大きく2種類に分かれます。

「白色」と「青色」です。

つまり、青色申告とは確定申告の種類の事です。

青色申告のメリット

ところで「青色」と「白色」で何が違うのでしょうか?

ズバリ、青色の方が特別控除があるので税金がお得になります。

つまり青色申告をすると節税になるのです。

さらに、青色申告には3種類あります。詳しくは下の図を見て下さい。

特別控除以外にも様々な特典があります。全ての特典をまとめると、

・青色申告特別控除が受けられる。(条件により10、55、65万円)

・身内に給料を払って経費に出来る。(税務署に届け出が必要)

・10万円以上30万円未満の高額なものを一括で経費に出来る。

・赤字を3年間繰り越せる。

青色申告申請書の書き方

では「ざっくり」青色申告申請書を書いていきましょう。

申請書は国税庁のHPでダウンロードできますので、PCで入力するか、印刷して手書きで記入して下さい。

国税庁:[手続名]所得税の青色申告承認申請手続

所得税の青色申告承認申請書(PDF/525KB)

ダウンロードしました? 相変わらず、書きたくなくなる書類ですね。

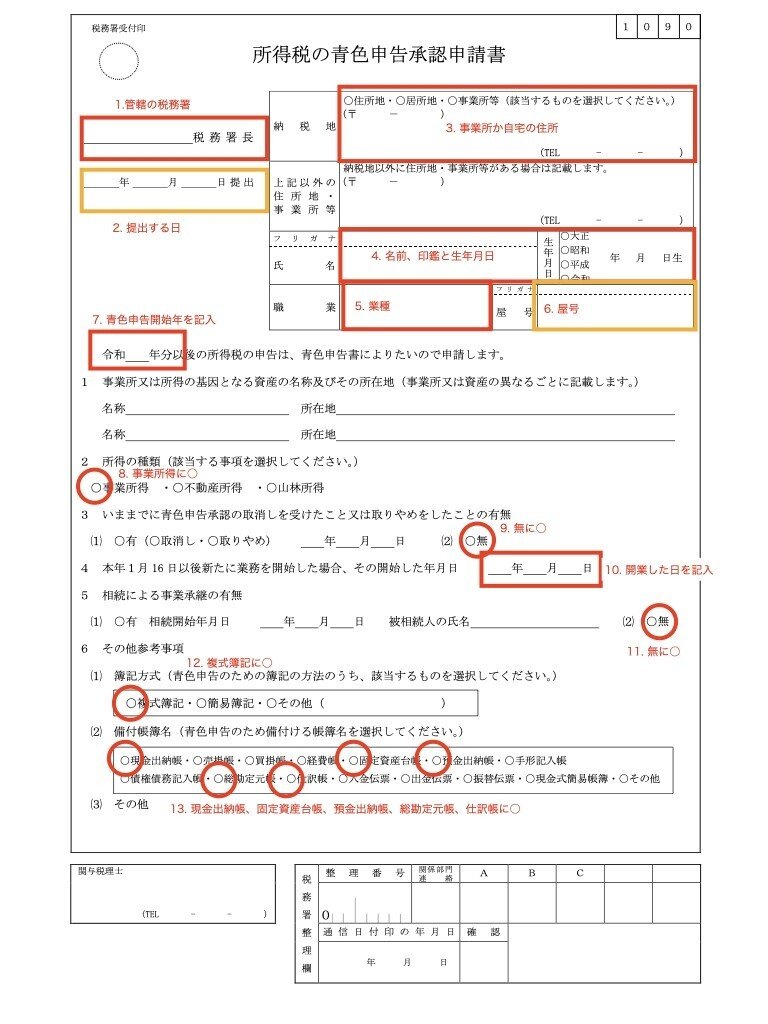

でも安心して下さい。下の画像のように記入すれば大丈夫です。

ちなみに、「初めて開業届を出して、初めて青色申告するフリーランス」の場合ですので、それ以外の場合は各項目をアレンジして下さいね。

1. 宛名

自分の住所の管轄の税務署を記入。国税庁のHPから確認できます。

2. 提出日

開業届を提出する日。

書かなくても大丈夫です(笑) 書く場合は何年何月くらいまででも。

私は書いてませんでした。

3. 納税地

フリーランスなら基本的には住所地で。

居所地:例えば海外に住んでる日本の納税者の拠点など

事業所等:自宅とは別にオフィスなどがある場合

4. 名前、印鑑、生年月日

あなたの名前とフリガナ、認印、あなたの生年月日

5. 職業(開業届と同じ)

飲食業、小売業、システムエンジニア、WEBデザイナーなど

複数ある場合は、収入が一番多いものを記入。

私は「ガイド業」としました。

6. 屋号(開業届と同じ)

お店の名前や、ニックネームなど。無くてもOKです。

私は空欄にしました。

7. 申請年

青色申告を始める年を記入

8. 所得の種類

事業所得に○

9. 青色申告承認取り消しの有無

無しに○

10. 業務を開始した年月日

開業日を記入

11. 相続による事業承継の有無

無しに○

12.簿記方式

複式簿記に○

55万円以上の控除を受けるなら、複式簿記です。

13. 備付帳簿名

現金出納帳、固定資産台帳、預金出納帳、総勘定元帳、仕訳帳の5つに○

よく分からなくても、会計ソフトが作ってくれるので大丈夫です。

因みに「1 事業所又は所得の基因となる資産の名称及びその所在地」は空欄で大丈夫ですよ。

意外と簡単に書けちゃいましたね。

青色申告申請書の送り方

では次に提出方法です。

青色申告申請書も開業届と同様、管轄の税務署に提出してください。

そう、一緒に提出してしまうのが、おすすめです。

届け出方法は郵送が楽ですね。開業届と同封してしまいましょう。

そして開業届と同様に

・提出用と控え用を同封

・返信用の封筒(切手あり)も同封

控え用は提出用に印鑑を押したものをコピーして枠外に「控え用」と記載しても良いですし、控え用として記入したものに印鑑を押しても大丈夫です。

切手を貼った返信用の封筒を必ず同封して下さいね。

郵送する書類は以下になりますよ。

・開業届(個人事業の開業・廃業等届出書)

・開業届の控え

・青色申告申請書(所得税の青色申告承認申請書)

・青色申告申請書の控え

・返信用封筒(切手貼り付け済み)

まとめ

開業届に続き、青色申告申請書もざっくり書けましたか?

こちらも、明らかな不備がある場合は連絡があるので安心して下さい。

この書類が受理されれば、無事に青色申告をする準備が出来ます。

その後は、日々帳簿をつけて来たる確定申告に備えて下さいね。